Золото и по сей день остается одной из наиболее привлекательных валют для инвесторов благодаря его стабильности. Крупнейшие банки и корпорации используют золото для хранения капитала. Рынок ценных металлов продолжает расти из года в год, поэтому вполне очевидно, что многие предприниматели задаются вопросом о том, как вложить деньги в золото. Находятся и критики инвестирования в золотые слитки, так как оно не приносит существенного дохода из-за низкой волатильности, то в то же время стоит понимать, что золото (в отличие от тех же криптовалют, которые в последнее время мировые СМИ называют «цифровым золотом») отличается стабильностью, что является существенным преимуществом для любого бизнесмена.

Выгодно ли вкладывать деньги в золото

Достаточно отметить, что в мире ежегодно добывают около двух тонн золота, однако такие масштабы добычи металла никак не способствуют демпингу цен. По состоянию на 2022 год стоимость золота только продолжает подниматься, при этом финансовые аналитики уже делают прогнозы, насколько подорожает драгметалл в следующем году. Конечно, стоит помнить об одном из основных законов экономики, согласно с которым спрос порождает предложение, в то время как предложение порождает спрос. Тенденции последних годов показывают, что спрос на золото только продолжает расти, вследствие чего этот драгоценный металл прекрасно подойдет для инвестирования.

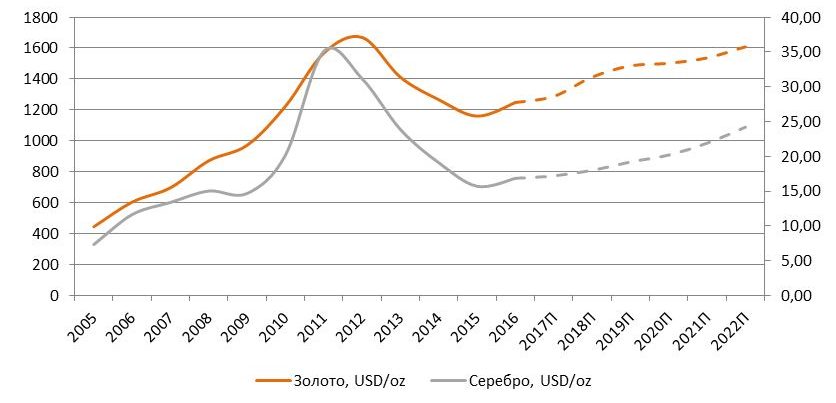

Если говорить о конкретных цифрах, то за прошедшую декаду цена золота возросла почти на 350%. Также стоит учесть тот факт, что реальная доходность золотых вкладов за последние десять лет была нулевой лишь два раза, при этом в 2017 году цены на золото в мире поднялись на 7,5%. Исторический минимум цены золотого слитка был зафиксирован в 2015 году.

Таким образом, можно с уверенностью утверждать то, что гражданам стоит хранить свои сбережения в золоте. Лицо может открыть «золотой» депозит в практически любом российском банке. Однако стоит учитывать тот факт, что большинство металлических вкладов не страхуются, поэтому важно выбирать только то финансовое учреждение, которому вы доверяете.

Что нужно знать о банковском золоте

- золотые слитки;

- монеты;

- счет, который открывается для открытия металла в обезличенной форме.

Если первые два вида вкладов не вызывают вопросов, то обезличенные металлические счета (ОМС) могут вызывать много вопросов. При такого рода депозита попросту указывается количество драгметалла на счету вкладчика, при этом на них отсутствуют любые другие опознавательные знаки (на них отсутствует проба, изготовитель, число слитков и т. д.). Неоспоримым преимуществом таких слитков является отсутствие необходимости уплачивать НДС.

Рассматривая особенности банковского золота, также необходимо упомянуть, что стоимость золотых слитком определяется самими банками. В условиях российского рынка цену устанавливает Сбербанк по указанным выше причинам. Еще нужно стоит учесть, что не все банки осуществляют куплю-продажу слитком. Любой эксперт выбирать банковское учреждение, в котором можно как покупать, так и продавать банковские слитки. Торговать с другим банком будет гораздо сложнее из-за наличия «чужих» печатей, из-за которых требуется проводить повторную экспертизу.

Важно! Продать банковское золото можно только другому банковскому учреждению или инвестиционной компании, но не другому физическому лицу. Согласно со статьей 191 Уголовного кодекса Российской Федерации, штраф за нелегальную продажу золотых слитков может достигать 500 000 рублей. Если речь идет о крупных сделках, то гражданина могут лишить свободы до 7-ми лет.

Способы инвестирования Учитывая всё, что было сказано выше, можно уверенно утверждать то, что золото остается одним из актуальных инструментов инвестирования. Пришло время рассказать о том, какие же конкретно существуют способы инвестирования в золото. Ниже будут рассматриваться все наиболее распространённые способы вложения инвестиций в данный драгметалл (за исключением банковского золота, о котором уже достаточно подробно было рассказано выше).

Ювелирные украшения

- В отличие от инвестиционных монет, они облагаются налогом на добавленную стоимость.

- В то время как ценность банковской монеты не отличается от чистого металла, коллекционные монеты отличаются волатильностью – их стоимость (в зависимости от спроса) может возрасти в несколько раз.

- Приобрести такие монеты достаточно сложно.

Посредническая торговля на бирже Такой способ инвестирования является наиболее простым. В то время как очевидным минусом такой торговли является гораздо меньшую сумму прибыли, не стоит забывать и о некоторых преимуществах такой торговли:

- отсутствие необходимости уплачивать налоги;

- нет надобности хранить металл;

- торговлю можно проводить через всемирную сеть, не покидая дом.

Покупка акций компании, добывающей золото

Одним из менее популярных способов инвестирования, который все же заслуживает упоминания, является покупка драгоценных бумаг компаний, которые непосредственно занимаются добычей драгметаллов. Российское законодательство позволяют приобрести акции тех компаний, которые производят добычу золота на территории Российской Федерации. То же самое касается Украины, Казахстана и других постсоветских стран. Таким образом, гражданин становится акционером предприятия, добывающего золото, и может рассчитывать на получение дивидендов. Существующие риски Любое инвестирование всегда подразумевает определенные риски, и золото ни в коем случае не является исключением. Ниже представлены некоторые рекомендации, которые позволят свести риск инвестора практически к нулю:

- Заключать контакт рекомендуется только с хорошо проверенными банковскими учреждениями. Как правило, мошенников крайне легко распознать по слишком завышенных ставках – они предлагают инвестировать деньги в золотые слитки и получить выгоду 200% уже в следующем месяце, что, разумеется, является невозможным, учитывая специфику инвестиционного средства.

- Вкладывать в золото нужно только те деньги, которые понадобятся непосредственно сейчас. Если в ближайшее время планируются крупные траты, то с инвестициями лучше повременить, чтобы избежать существенных финансовых убытков.

- Не забывайте о хеджировании, которое поможет избежать убытков в случае падения курса золота (рынок драгметаллов, прежде всего, зависит от перспективы политики ФРС США).

Плюсы и минусы золотого вложения Рассматривая преимущества золота, стоит упомянуть то, что его цена остается стабильной (то же самое можно сказать о практически любом другом драгметалле). Золото не подвергается никаким модификациям в процессе хранения. Также плюсом является то, что драгметалл всегда можно реализовать по его рыночной цене, то есть он будет стоить почти так же, как и при покупке.

В то же время наиболее существенным недостатком золота является его внушительная стоимость (большинство граждан РФ просто не могут купить достаточное количество золота, чтобы иметь возможность получать достаточный пассивный доход). Другим минусом, о котором уже не единожды упоминалось в данной статье, является низкая волатильность золота. Из-за неё ощутимой прибыли от инвестиции в драгметалл придется ждать несколько лет. Рекомендуется воспользоваться специальным калькулятором, чтобы определить потенциальную прибыль в ближайшие годы.